21 Oct 13 25 Учет Асимметрии И Эксцесса Коэффициент Сортино

Содержание

- Что Использовать Для Оценки Качества Торговой Стратегии: Коэффициент Шарпа Или Коэффициент Сортино?

- Каким Должен Быть Коэффициент Сортино На Форекс

- Коэффициента, Которые Стоит Учитывать При Составлении Портфеля

- Коэффициент Сортино Что Это Формула Применение

- Коэффициенты Шарпа И Сортино

- Оценка Инвестиционных Портфелей По Коэффициенту Сортино

- Зависимость Между Доходностью И Риском

- Калькулятор Коэффициентов Шарпа И Сортино Для Вашего Портфеля

Когда распределение доходности почти симметрично, а целевая доходность близка к медиане распределения, эти два показателя будут давать аналогичные результаты. По мере увеличения асимметрии и отклонения целевых показателей от медианы можно ожидать, что результаты резко различаются. Для оценки риска используется показатель среднего (стандартного) отклонения доходности портфеля. Стандартное отклонение показывает степень разброса доходности входящих в портфель активов от средней доходности. Чем больше стандартное отклонение, тем выше риск снижения доходности или получения убытков; чем меньше стандартное отклонение, тем портфель является более привлекательным для консервативного инвестора. Если стандартное отклонение равно нулю, это означает, что инвестиционный портфель является безрисковым.

Эта стратегия может увеличить доходность, собирая опционную премию, не окупаясь в течение нескольких лет. Стратегии, предусматривающие принятие риска дефолта, риска ликвидности или других форм риска, обладают той же способностью смещать вверх коэффициент Шарпа. Интуитивно понятный способ просмотра риска снижения – это среднегодовое стандартное отклонение доходности ниже целевого показателя.

Если коэффициент Сортино больше единицы, это означает допустимый риск инвестирования. При этом, чем коэффициент Сортино выше, тем инвестиционные вложения считаются более привлекательными, так как при высокой доходности активов риск вложений будет минимальным. Рассчитаем коэффициент Сортино для торговой стратегии за год. В качестве минимально допустимой возьмем величину доходности по государственным облигациям в размере 10 %. Часто в литературе по трейдингу и в торговых программах мы видели коэффициент Сортино, который вычисляется неправильно.

Смотрите формулы 13 и 14 раздела ”Среднеквадратичное (стандартное) отклонение” статьи “Основы теории вероятностей для инвестора. Заменим акции BTBT в нашем анализе на бумаги производителя вакцин – биотехнологическую компанию Novavax . NVAX – № 2 списка компаний, показавших максимальный рост в 2020 году %. Столбец 6 – разница между MAR (столбец 5) и месячной доходностью акции (столбец 3), в том случае, если доходность по акции ниже MAR. В противном случае, вносится 0. Дав подобное толкование интеграла из формулы 5 можно легко перейти к традиционным выражениям для вычисления стандартного отклонения. Соответственно VaRp должен рассчитываться для одинаковых значений доверительной вероятности.

Рассмотрены экономические показатели, характеризующие привлекательность инвестиционного портфеля с точки зрения риска, доходности и их взаимосвязи. Проанализированы сильные и слабые стороны коэффициентов стандартного отклонения доходности портфеля, бета, Шарпа, Сортино. Обоснована целесообразность их комплексного использования в краткосрочном периоде.

Что Использовать Для Оценки Качества Торговой Стратегии: Коэффициент Шарпа Или Коэффициент Сортино?

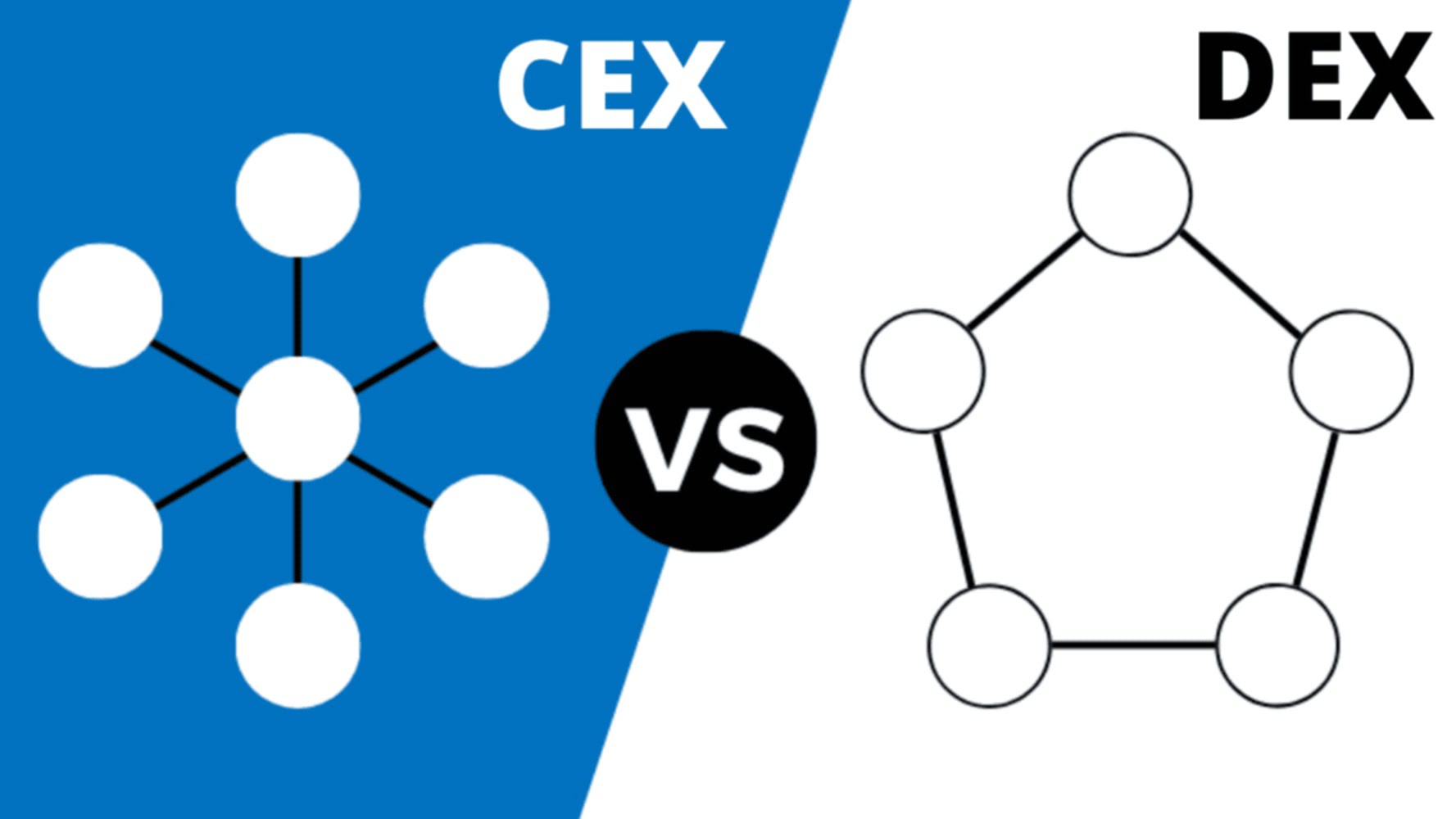

Коэффициент Шарпа и коэффициент Сортино представляют собой оценки рентабельности инвестиций с поправкой на риск. Коэффициент Сортино – это вариация коэффициента Шарпа, учитывающая только риск ухудшения ситуации. Прежде чем выбрать инвестиционный инструмент, инвесторы должны стремиться к доходности с поправкой на риск, а не только к простой доходности. Многие инвесторы пытаются спрогнозировать доходность ценных бумаг в своих портфелях. Для этого используют ряд коэффициентов и математических моделей, которые в совокупности называются экономическими показателями. Математические модели представляют собой попытку применения тригонометрии и геометрии к графикам котировок ценных бумаг с целью предсказания их дальнейшей динамики.

Проводится всесторонний анализ широкого спектра торгуемых и отвечающих целям портфеля ценных бумаг, а так же анализ сопутствующих рисков. Момент для входа определяется с применением https://xcritical.com/ инструментов технического анализа. Чем круче бумага/портфель реагируют на движение индекса (чем выше ее/его β), тем ниже коэффициент Трейнора, при сопоставимых уровнях доходности.

Инвестор, как правило, заинтересован в том, чтобы найти наиболее оптимальное соотношение риска и доходности — и рассматриваемый показатель может в этом помочь. Чем ниже коэффициент вариации, тем более сбалансирован портфель по отношению к его волатильности. То есть при коэффициенте близком к 0 инвестор получает избыточную доходность, тогда как при коэффициенте вариации 1 и выше — риски неоправданно высоки. Если же коэффициент показывает отрицательное значение — это означает, что портфель генерировал убыток на рассматриваемом периоде. Решить проблему, обозначенную в пункте 2, призван коэффициент Сортино, который по сути является модернизированным предыдущим показателем.

Отклонения в сторону выше допустимой доходности в расчёт не берутся. Принципиальная разница данного показателя от коэффициента Шарпа заключается в том то, что учитываются лишь отрицательные расхождения уровня прибыльности. Начнем по порядку, поэтому для начала рассмотрим, что такое коэффициент Сортино, как он рассчитывается. Иными словами, для анализа положительно-ассиметричных стратегий лучше использовать коэффициент Сортино.

Под риском (волатильностью)актива в инвестициях понимается его среднеквадратичное (стандартное) отклонение, приведенное к квадратному корню из временного периода. Кроме этого, высокорисковые инвестиции недоступны для неквалифицированных инвесторов ни у одного брокера. Для получения статус профессионального инвестора нужно соответствовать определенным коэффициент сортино требованиям. Данная норма введена Центральным банком и призвана оградить начинающих участников рынка от рискованных активов. Доходность активов и уровень риска можно высчитать через математические формулы. Однако любое прогнозирование станет бесполезным, если завтра выйдут неожиданные политические новости, ограничительные законы и т.п.

- Также распределение результатов должны быть нормальными, иначе коэффициент Шарпа может дать некорректные результаты.

- Коэффициент Сортино — показатель, позволяющий оценить доходность и риск инвестиционного инструмента, портфеля или стратегии.

- Коэффициент показывает, какую доходность получает инвестор на одну единицу риска.

- Коэффициент Сортино используется для оценки доходности портфеля с поправкой на риск относительно инвестиционной цели с использованием риска снижения.

Применение коэффициента Сортино для оценки инвестиционных портфелей, стратегий, фондов позволяет оценить эффективность управления, дает более адекватную меру оценки риска по сравнению с показателем Шарпа. Чем выше значение коэффициента, тем более инвестиционно-привлекателен портфель. Для моделирования иностранных портфелей отлично подходит иностранный сервис Portfoliovisualizer, единственным недостатком его является ограниченность по количеству одновременно сравниваемых портфелей (до 3-х). Применение стандартного отклонения учитывает выбросы доходности в “обе стороны”, как ниже, так и выше, некоего уровня – среднего значения или безрисковой ставки. Вряд ли инвестора будут сильно беспокоить случаи превышения над средней или “нулевой” планкой. Подобный минус коэффициента Шарпа в известной степени устраняет коэффициент Сортино, оперирующий с “волатильностью вниз” (см. ниже).

Каким Должен Быть Коэффициент Сортино На Форекс

Любопытно, что КТ, в отличие от КШ и КС приобретает размерность. В числителе формул 7 и 8 стоит доходность актива/портфеля по тому или иному таймфрейму, интервалу времени в процентах годовых, квартальных, месячных и т.д. Таким образом, размерность коэффициента Трейнора это размерность числителя – годовые, квартальные, месячные и прочие проценты. Все что было сказано выше о коэффициенте Шарпа относится и к Сортино с поправкой на волатильность вниз. Какого инвестора будут “беспокоить” случаи опережения минимальной целевой ставки? Во-вторых, величины КШ могут существенно отличаться, в зависимости от выбранных таймфреймов.

Данный индикатор напоминает более распространенный коэффициент Шарпа, ключевое отличие заключается в том, как оценивается риск. В Коэффициент Сортино измеряет доход с поправкой на риск инвестиции актив, портфолио, или же стратегия. Хотя оба коэффициента измеряют доходность инвестиций с поправкой на риск, они делают это существенно по-разному, что часто приводит к различным выводам относительно истинного характера эффективности инвестиций, приносящих доход. Любые коэффициенты ориентируются на историю и на текущий момент времени, но не могут предсказать будущее.

Коэффициента, Которые Стоит Учитывать При Составлении Портфеля

Другой – квадратный корень из квадрата взвешенной вероятности доходности ниже целевого. Возведение в квадрат доходности ниже целевого имеет эффект штрафных санкций за неудачи по квадратичной ставке. Это согласуется с наблюдениями за поведением людей, принимающих решения в условиях неопределенности.

Поэтому один из способов его прогнозирования и предупреждения – отслеживание новостной ленты, а также тематических каналов и блогов. Не было обнаружено, что коэффициент Шарпа обладает прогнозирующей способностью для фондов в целом. На «победителя» по коэффициенту Шарпа за прошедший период нельзя рассчитывать, чтобы предсказать будущий успех. На нашем сайте доступно множество рассчитанных показателей для вашего эмитируемого портфеля.

Коэффициент Сортино Что Это Формула Применение

Если результат считается на полгода, то доходность безрисковой ставки нужно делить на два, за три года — умножать на три и пр. Интересно, что согласно формулам коэффициенты Шарпа и Сортино при равенстве доходности торговли и безрисковой ставки получаются равными нулю вне зависимости от стандартного отклонения. Если результат торговли хуже безрисковой ставки, то знак коэффициентов будет отрицательным. В случае, когда распределение результатов не является нормальным, коэффициент Шарпа дает сбои. Это в особенности неудачная метрика, когда сравниваются стратегии с положительной асимметрией, например тренд-следящие, со стратегиями с отрицательной асимметрией, например стратегии продажи опционов. В действительности, для положительно-асимметричных распределений доходность достигается с меньшим риском, чем это следует из коэффициента Шарпа.

При равной доходности меньшая величина стандартного отклонения (более гладкая и предпочтительная торговля) даст большее значение sharpe ratio. При торговле валютой коэффициент Шарпа часто рассчитывается в специальных системах мониторинга — например, у FXOpen или в myfxbook. Довольно интересным понятием является «доходность безрисковой инвестиции». Еще в одном из самых первых своих постов в блоге я говорил о неразделимости понятий прибыли и риска и невозможности безрисковой доходности свыше банковского депозита – будь то форекс, фондовый или срочный рынок. Коэффициент бета можно также считать как отношение доходности актива к доходности портфеля, что дает возможность проведения микроанализа доходности отдельно взятых активов. Как видите, в отличие от простого среднеквадратичного значения отклонений (используемого в том же коэффициенте Шарпа), здесь учитываются только отклонения в сторону ниже допустимого уровня доходности T.

Коэффициенты Шарпа И Сортино

Важно оценивать свой портфель не только в “моменте”, но и относительно предыдущих периодов. Желательно, чтобы ваш портфель обладал Шарпом с меньшим количеством колебаний на графике. Как мы видим, у актива коэффициент шарпа очень чувствительный и меняется во времени от -2 до 2. Данное обстоятельство говорит нам о том, что Шарп у золота непостоянен и вознаграждение за единицу риска на разных временных промежутках разное. Коэффициент Сортино (англ. Sortino Ratio) – это показатель, который измеряет эффективность портфеля с поправкой на риск. Он схож с коэффициентом Шарпа, но в качестве меры риска использует нисходящую волатильность.

Оценка Инвестиционных Портфелей По Коэффициенту Сортино

ОПИФ рыночных финансовых инструментов “Мировые рынки” создан для инвесторов, лояльных к повышенному риску и нацеленных на получение высокого дохода в долгосрочном периоде. ОПИФ рыночных финансовых инструментов “Сбалансированный” формируется из высоколиквидных акций первого эшелона и недооцененных акций компаний второго эшелона. Неоднократный призер рейтингов доходности, фонд является нашей гордостью. Иногда вместо разности между доходностями рынка (индексом) и безрисковой ставкой фигурирует просто индекс, смотрите формулу 1 раздела “Бета-коэффициент ценной бумаги” статьи о бета-коэффициенте.

Полезно использовать одновременно все три коэффициента, не отдавая предпочтение лишь одному из них. При расчете волатильности учитывается как рост стоимости портфеля (восходящие движения), так и его снижение (нисходящие движения). При этом инвестора, как правило, больше беспокоят возможные просадки (то есть отрицательная динамика доходности). Чтобы проанализировать только нисходящую волатильность, на базе коэффициента Шарпа был разработан новый показатель, который сегодня известен как коэффициент Сортино. По архитектуре таблицы комментировать особенно нечего, все аналогично Таблице 3.

Конечно, разные значения цели приведут к разным значениям отклонений отрицательных значений. Если вы сравниваете управляющих или торговые системы, вы должны понимать, какое значение цели вам нужно использовать. Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе. Коэффициент Шарпа позволяет сравнить доходность фонда с колебанием собственной доходности за рассматриваемый период. Второй шаг – это выбор наиболее перспективных компаний непосредственно в отрасли.

Тут вместо стандартного отклонения в знаменателе используется отклонение в отрицательную сторону (ниже безрисковой процентной ставки), что позволяет учесть влияние лишь отрицательной волатильности. Логичность такого подхода признавал и уже упомянутый выше Марковиц, а на практике его воплотил Френк Сортино в 80-х годах. Самый яркий его недостаток – он не различает отрицательную и положительную волатильность. Сильные положительные выбросы в серии результатов могут увеличить значение знаменателя (стандартного отклонения) на большую величину, чем значение числителя, таким образом уменьшая значение коэффициента Шарпа.

Предположим, что доходность облигаций государственного займа (безрисковые инвестиции) составляет 6%. Каждому инвестору рано или поздно приходит в голову идея оценки рискованности собственного портфеля. В связи с поступающими вопросами по отчету в разделе “Симуляция портфеля” мы начинаем цикл статей, раскрывающих различные методы финансового анализа.

Написана достаточно академично, поэтому требует определенного уровня подготовленности читателя. Большое достоинство книги в том, что автор приводит конкретные примеры вычислений тех или иных параметров портфеля в Excel. Nmar ~ количество наблюдений, в который доходность была ниже или равна значению гтаг.

Sorry, the comment form is closed at this time.